Анализ инвестиционной деятельности на примере ООО «ПромСтройМонтаж»

Дадим комментарии к расчету ячеек таблицы 1.

Строки (1)-(7) таблицы 1 заполняются на основе исходных данных.

Строка (8): ежегодная сумма амортизации равна одной пятой от амортизации оборудования за весь срок эксплуатации.

Стока (9): Поскольку тело кредита начинает погашаться с первого года, то в первый год сумма начисляемых процентов составит 130*0,5*0,12 = 7,8 млн.руб. В строке (20) рассчитаны величины ежегодных выплат по телу кредита (130*0,5/5 = 13). Во второй год проценты по кредиту составят (130*0,5-13)*0,12 = 6,24 млн.руб., в третий - (130*0,5-13*2)*0,12 = 4,68 млн.руб., в четвертый - (130*0,5-13*3)*0,12 = 3,12 млн.руб., в пятый - (130*0,5-13*4)*0,12 = 1,56 млн.руб.

Строка (10). Поскольку платежи по процентам включаются в себестоимость в размере ставки рефинансирования ЦБ, увеличенной на 1,8 пункта (1,8*8,25 = 14,85%), то для заданной ставки по кредиту (12% < 14,85%) все процентные выплаты будут включаться в себестоимость продукции.

(10) = (9)

Налогооблагаемая прибыль:

(11) = (3) - (4) - (5) - (6) - (7) - (8) - (10)

Налог на прибыль:

(12) = (11)*0,20

Чистая прибыль:

(13) = (11) - (12)

Денежные средства от операционной деятельности:

(14) = (13) - (9) + (10) + (8)

Строки (15)-(17) заполняем на основании исходных данных о стоимости оборудования, рыночной стоимости оборудования в конце срока реализации проекта и затратах на ликвидацию.

Денежные средства от инвестиционной деятельности:

(18) = -(15) + (16) - (17)

Строка (19): согласно исходным данным долгосрочный кредит в размере 50% стоимости оборудования берется в до начала реализации проекта (130*0,5 = 65 млн.руб.)

Выплата кредита осуществляется равными долями начиная со 1-го года реализации проекта. Сумма годового платежа составляет 65/5 = 13 млн.руб.

Строка (21): выплата дивидендов не предусмотрена условиями проекта.

Денежные средства от финансовой деятельности:

(22) = (19) - (20) - (21)

Чистый денежный поток проекта:

(23) = (14) + (18) + (22)

Приток ДС:

(24) = (3) + (16) + (19)

Отток ДС:

(25) = -(4) - (5) - (6) - (7) - (9) - (12) - (15) - (17) - (20) - (21)

Кумулятивный чистый денежный поток (строка 26) рассчитывается путем накопительного суммирования значений чистого денежного потока (строка 23).

Дисконтирующий множитель (строка 27) определяется по формуле

(27) = 1/(1+0,15)k,

где k - номер года (k = 0, 1, 2,3, 4, 5)

Дисконтированный чистый денежный поток:

(28) = (23)*(27)

Кумулятивный дисконтированный чистый денежный поток (строка 29) рассчитывается путем накопительного суммирования значений дисконтированного чистого денежного потока (строка 28).

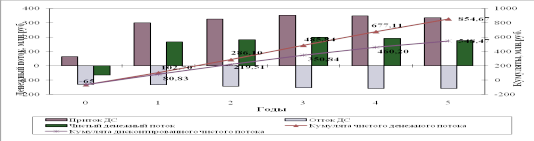

На основе данных таблицы 1 построим финансовый профиль проекта (см. рис. 3.1) и рассчитаем показатели эффективности участия предприятия в проекте (см. табл. 3.2)

Рис. 3.1 - Финансовый профиль проекта

Таблица 3.2 - Результаты расчета основных показателей эффективности участия предприятия в проекте

|

Показатели |

Значение |

Подтверждающий расчет |

|

NPV, млн.руб. |

548,47 |

см. нижнюю правую ячейку таблицы 3.1 |

|

IRR, % |

265,69 |

см. приложение |

|

DPI |

9,44 |

=(548,47+65)/65 |

|

PP, лет |

0,39 |

=0+65/167,7 |

|

DPP, лет |

0,45 |

=0+65/145,83 |

Таким образом, рассмотренный проект является экономически целесообразным. Чистая текущая стоимость проекта и внутренняя ставка доходности существенно положительны (NPV = 548,47 млн.руб., IRR = 265,69%). Срок окупаемости не превышает одного года. Проект следует реализовать.

Заключение

В наиболее современной трактовке под инвестициями подразумеваются все виды имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской деятельности, в результате которой образуется прибыль (доход) или достигается социальный эффект.