Пути развития системы НДС в России

Общий знаменатель, к которому, в соответствии с данным подходом, можно привести сумму всех налогов - прибыль предприятия.

Предлагается исходить из ситуации, когда предприятия вообще не платит налогов, и сравнивать эту ситуацию с реальной. Таким образом, определяется тяжесть налогового бремени.

Налоговое бремя рассчитывается по формуле:

В - Ср - Пч / В - Ср r 100 % (4)

или

В - Ср - Пч / Пч r 100 % (5)

где В - выручка от реализации (себестоимость + прибыль);

Ср - затраты на производство реализованной продукции без учета налогов;

Пч - фактическая прибыль, остающаяся в распоряжении предприятия за вычетом налогов, уплачиваемых за счет нее.

Эта формула показывает, во сколько раз суммарная величина уплаченных налогов отличается от прибыли, остающейся в распоряжении предприятия.

НДС и акцизы не принимаются к рассмотрению как налоги, влияющие на величину прибыли предприятия. Для оценки налогового бремени по НДС и акцизам нужно их соотносить либо с кредиторской задолженностью, либо с валютой баланса. Сумму налогов надо соотносить с источниками уплаты. Общий знаменатель, к которому приводятся все налоги, - прибыль предприятия.

Данная методика представляется действенным средством анализа воздействия прямых налогов на финансовое состояние предприятия, но очевидна недооценка влияния косвенных налогов, НДС и акцизов. Эти налоги оказывают влияние на величину прибыли предприятия, но степень их влияния не так очевидна. Поэтому необходима иная методика.

Рассчитаем налоговую нагрузку используя методику которую предлагает М.Н. Крейнена используя данные организации ООО “Паритет”.

Н - налоговая нагрузка

Н (2007) = (7810- 4814- 903/ 2996) * 100% = 69,9%

Н (2008) = (13616- 9632- 1795/ 3984) * 100% = 54,9%

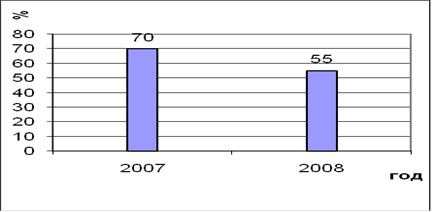

Результаты расчетов представим в табл. 3.1 и для наглядности на рис. 3.1.

Таблица 3.1

Налоговая нагрузка на организацию ООО “Паритет” по методу М. Н. Крейниной

|

Показатель налоговой нагрузки |

2007 |

2008 |

|

Н (%) |

69,9 |

54,9 |

Рис.3.1. алоговая нагрузка на организацию ООО “Паритет” по методу М. Н. Крейниной

Е.А. Кирова отмечает, что применять выручку от реализации продукции как базу для исчисления налоговой нагрузки на предприятие недостаточно корректно. Прежде всего, предлагается различать абсолютную и относительную нагрузку.

Абсолютная налоговая нагрузка - это налоги и страховые взносы, подлежащие перечислению в бюджет и во внебюджетные фонды, т.е. абсолютная величина налоговых обязательств хозяйствующих субъектов. В этот показатель включаются фактически внесенные в бюджет налоговые платежи и перечисленные во внебюджетные фонды обязательные страховые взносы, а также недоимку по данным платежам.

В расчет абсолютной налоговой нагрузки не включается подоходный налог, предназначенный для перечисления в Пенсионный фонд, поскольку плательщиками этих налогов являются физические лица, а предприятия только перечисляют данные платежи в бюджет.

Абсолютная налоговая нагрузка не отражает напряженность налоговых обязательств, поэтому Е.А.Кирова предлагает использовать показатель относительной налоговой нагрузки. Под этим понимается отношение абсолютной налоговой нагрузки к вновь созданной стоимости, т.е. доля налогов и страховых взносов, включая недоимку, во вновь созданной стоимости.

Относительную налоговую нагрузку можно определить по следующей формуле: